メインのクレジットカードの選び方を解説!見直しや初めての方へおすすめ!

クレジットカードを何年も前に作って、今もそのカードをずっと使い続けている方に聞きます。

果たしてそのカードは今もあなたに合っているカードでしょうか?

何年も使い続けているうちに状況が変わってきていると思います。クレジットカード業界も変わりますし、何よりも自分自身が変わっているのではないでしょうか?

例えば、「就職をした」「結婚や出産をした」という大きな人生の転換期を迎えた人もいるでしょうし、「会社の都合で異動・引っ越しをした」という人もいると思います。

また、大学生や社会人になったのを機に、初めてクレジットカードを作ろうという人もいると思います。

今回は、このような方のために、メインのクレジットカードの選び方のポイントを説明します。

既にクレジットカードを持っている人は、それが自分に合ったクレジットカードであるか、今一度見直してみてはどうでしょうか?

また、初めてクレジットカードを持つ人は、どういうクレジットカードを選べば良いか、参考になると思います。

この記事でわかること

- メインのクレジットカードの選び方

- クレジットカードの各サービス・機能の特徴

クレジットカードを選ぶポイント

クレジットカードを選ぶポイントは、以下の5つ程度あると考えています。

- カードブランド

- 年会費

- 付与ポイント・還元率

- 付帯サービス・機能

- 特典・ステータス

これらのどれを重要視するかで、選ぶクレジットカードも変わってきます。

ただし、今回はメインカードの選び方です。特に重要なのは、「カードブランド」「年会費」「付与ポイント・還元率」です。

メインカード、すなわち日常生活で一番使うクレジットカードのため、使いやすさ、維持しやすさ、ポイントの貯まりやすさが重要なためです。

使いやすさはカードブランドの影響を受けます。カードブランドによっては、加盟店数が少なく、使う場面が少ないということもあり得ます。

維持しやすさは年会費に直結します。

ポイントの貯まりやすさも重要です。最も支払額が多くなるクレジットカードですので、自分が貯めたいポイントが貯まる還元率の良いクレジットカードを選ぶべきです。

また、これらのポイントを貯めることは節約になります。貯めた場合と貯めない場合では、少なくとも年間で数万円の差が生まれます。

→どのくらい節約になるかはこちら。クレジットカードを使った節約術!今となっては、やらないともったいない!常識の家計節約術【必読】

一方、付帯サービス・機能や特典・ステータスはサブカードでも代用できることが多く、メインカードに付いていなくてもなんとかなることが多いです。

それぞれのポイントを詳しく見ていきます。

カードブランド

カードのブランドというのは、具体的には、以下のものです。聞いたことのあるブランドが多いと思います。

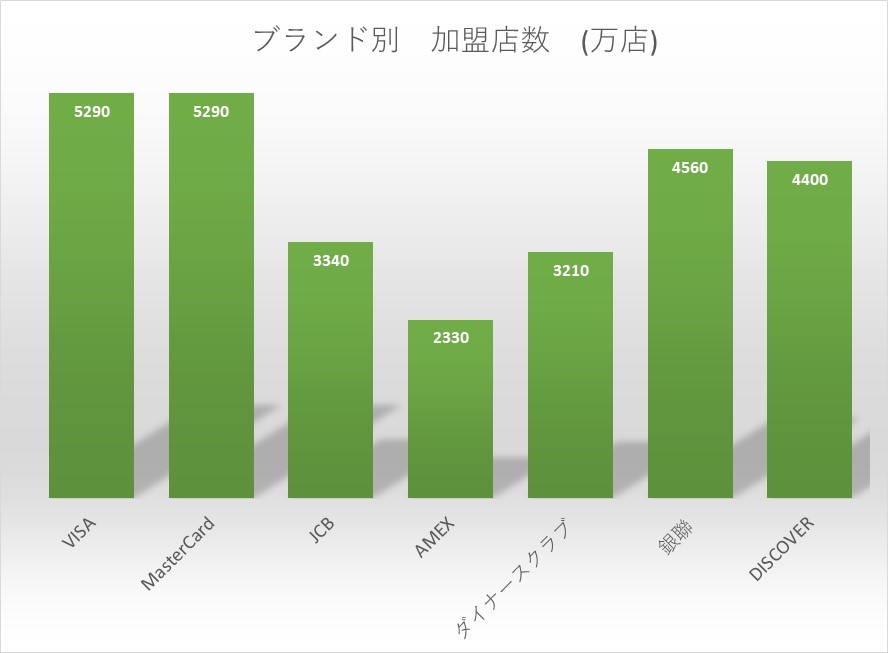

また、以下が7大国際ブランドと言われています。

- VISA

- Mastercard

- JCB

- AMEX(アメリカン・エキスプレス)

- ダイナースクラブ

- 銀聯

- DISCOVER

メインカードには、これらの国際ブランドのいずれかが付いていることは必須条件です。カードの表にマークが描かれています。

とはいっても、今はクレジットカードを発行すれば、ほとんどの場合、これらの国際ブランドの1つが付きます。

まれに、国際ブランドのないハウスカードもありますが、この場合、そのカード発行会社に関連する店舗のみでしか使えず、使えるお店がかなり限定されます。当然ですが、もし、国際ブランドのないハウスカードがお得であったとしても、メインカードにするのはおすすめできません。

では、どの国際ブランドが良いかを言うと、メインカードとしては、VISAかMastercard、JCBをおすすめします。

もし、初めてカードを作るのであれば、VISAかMastercardが良いでしょう。その理由は、加盟店数の多さです。

VISAもMasterCardも200カ国以上5000万店以上(The Nilson Report, 2019より)という国際ブランドの中で、1番多くの加盟店を持ち、世界中で広く利用できます。つまり、一番使いやすいブランドです。

JCBは日本のブランドのため、国内の加盟店は多く、ほとんどの場合、不自由することはありません。ただし、海外では、VISAやMastercardと比較すると、JCBが使えない場所もあります。

AMEXやダイナースクラブは、加盟店数では他のブランドに劣りますが、高いステータス性とサービスに優れています。その分、年会費も高いことが特徴的です。

銀聯は中国のブランドで、急成長しています。中国では、VISAやMastercardも使えないことが多く、中国に行く際には心強いカードとなるでしょう。

DISCOVERは、日本では発行できません。

まずは年会費について考える

国際ブランドはVISAやMastercard、JCBであれば、大して気にすることはありませんが、ここからは実際にかかるコストやメリットに関わってきますので、自分に合わせじっくり考える必要があります。

まずは年会費について考えてみましょう。

年会費はクレジットカードを利用するために、毎年かかる費用です。すなわち維持費に該当します。

その費用はクレジットカードによって様々です。サービスが良い、ステータスの高いカードほど年会費も高くなる傾向があります。

永年無料のものから、初年度のみ無料で次年度から有料、はじめから有料のものがあります。有料の場合も1,000円程度~10万円を超えるものまであります。

無料に越したことはありませんが、自身の収入(支払い能力)と後述する還元率や付帯サービスなどのメリットとのバランスになります。

年会費有料でも、付帯サービスが充実しており、十分に元を取れるような場合や年会費に見合ったサービスやメリットがあると自分が納得できる場合は、年会費有料も良いと思います。

もし、初めてカードを作るのであれば、まずは無料のものにターゲットを絞ってみましょう。

「還元率が高い=良いカード」ではない!

次に、還元率について説明します。

還元率というのは、利用額に応じてポイントなどで受け取るリターンの割合です。

多くのクレジットカードは還元率が0.5%程ですが、これは1万円の支払いで、50円分のポイント等が得られるということです。(10000円×0.005(0.5%)=50円)

インターネット上の様々な記事を見ていると、「このクレジットカードの還元率は高くてお得!」というような記事が多いですが、必ずしもあなたにとってお得なクレジットカードとは限りません。

とにかく還元率がすべてで、還元率が最も高いものが良いカードという考え方は誤りです。

その還元されたポイントを「本当に自分が望んでいるもの」に使えていますか?

ポイントは、使って初めてお得になるものです。使えなければ意味がありません。使えないまま有効期限が切れてしまうのはもってのほかです。自分にとって使いにくいポイントもよくありません。

(特に欲しい物もないけど)ポイントが貯まったから何かに交換しようという妥協的な使い方もおすすめできません。

還元率の考え方で大切なのは、獲得ポイントの出口を決めることです。

自分が獲得したポイントで何に使いたいのか?何をしたいのか?をしっかりと決めることが大切です。

そして、自分の使いやすいポイントが貯められるクレジットカードを選びましょう。

ポイントの使い方は2種類です。

「贅沢する(日常+αを求める)」か「節約する(日常負担を軽くする)」かです。

なお、節約して浮いたお金で贅沢をするという考え方もあると思います。

贅沢をするためのポイント

贅沢をするためのポイントの代表例は、「航空会社のマイレージ」です。

JALやANAなどの航空会社が提供しており、基本的に、その会社の飛行機に乗ることで貯められるマイレージですが、航空会社系のクレジットカードであれば、日常の買い物でも貯めることができます。

そして、貯めたマイルは、航空券などに交換することができます。

通常運賃では中々購入できないファーストクラスにもマイルで乗れてしまうという魅力があります。

交換する航空券(行き先・クラス)によって異なりますが、マイルの価値は1.5円以上はあると言われています。ファーストクラスに交換した場合、その還元率は10%を超える場合もあります。

航空券への交換よりも還元率は劣りますが、ハイクラスなホテルや高級レストラン、空港サービスなどに利用することもでき、日常では簡単に体験できないことが体験できるのがマイレージサービスの特徴です。

マイルを貯めるのであれば、どこの航空会社のマイルを貯めるのかを決め、そのマイルに集中させましょう。

ANAマイルを効率的に貯める方法はこちらをご参照ください。

→ANAマイルがザクザク貯まる還元率が高くてコスパ最強なクレジットカードはどれ?

節約をするためのポイント

節約をするためのポイントはいくつかあります。

人によって、生活スタイルが異なるためです。

例えば、楽天のサービスをよく使う人の場合、楽天ポイントを貯めた方が効率的にポイントを貯めることができ、楽天のサービスでポイントを使うことができます。

主婦で東急ストアをよく利用する場合、TOKYU CARD ClubQ JMBであれば、東急ストアでの買い物で1.5%の還元率になります。

それぞれの生活スタイルによって、貯めるべき適切なポイントは変わってきます。自分の生活圏でどのポイントが貯めやすく使いやすいか考えてみましょう。

→楽天ポイントを貯めるのに最適なクレジットカードを再検証!やっぱり楽天カード?

→Pontaが最も貯まるクレジットカードは?年会費無料で高還元なクレジットカードを徹底比較!最新版

→dポイントを効率的に貯められるクレジットカードは?おすすめは2枚のクレジットカードの併用!

→Tポイントが効率的に貯まるクレジットカードは?高還元カード5枚を徹底比較すると、あのカードが圧勝!

ポイントの使い道がない!という場合は・・・

飛行機に乗って旅行に行きたいわけでもないし、よく使うお店で使えるポイントがないなど、ポイントの使い道に困っている方におすすめなのは、自動でキャッシュバックしてくれるクレジットカードです。

どちらも自動でキャッシュバックや投資をしてくれるので、ポイント管理が苦手な方にもおすすめできます。

P-oneカードやその他のキャッシュバックされるクレジットカードについては、こちらに詳しく記載しています。

→ポイント管理不要!キャッシュバックされるキャッシュレス決済

インヴァストカードについては、こちらに詳しく記載しています。

→【資産運用】自己資金0円で始める初心者におすすめの投資【最初にすべきこと】

付帯サービス・機能もあると便利!

代表的な付帯サービスや機能には以下のものがあります。

- 海外旅行保険

- ショッピング保険

- キャッシング

- 家族カード

- ETCカード

- 電子マネー

- EMVコンタクトレス(タッチ決済、NFC決済)

クレジットカードによって様々なので、発行前にどんなサービス・機能があるかよく確認しておきましょう。

ただし、メインカードを選ぶ上では、これらは必須ではありません。サブカードで代用ができるためです。

海外旅行保険

海外旅行におけるケガや病気、携行品破損などのトラブルに対して補償してくれる海外旅行保険が、クレジットカードのサービスとして付いている場合があります。

別途、海外旅行保険に加入する必要がなく便利です。

しかし、補償内容や適用条件はカードによって異なるので、不十分ではないか、よく確認しておきましょう。

注意点として、保険の適用条件には、クレジットカードを持っているだけで、自動的に保険適用となる自動付帯保険と、旅行代金の支払いにそのカードを使用しないと適用されない利用付帯保険があります。

ショッピング保険

購入した商品の破損・盗難に対して補償してくれるのがショッピング保険です。こちらも適用条件や補償内容は、クレジットカードによって異なります。

補償を受けるために、自己負担金が必要になる場合もあります。

キャッシング

現金が必要、でも、手元に現金がないという時に便利なのが、キャッシング機能です。ATMなどで簡単に現金を引き出すことができます。

ただし、あくまでもお金を借りているだけなので、返済はもちろん、金利もかかってきます。そのため、計画性を持って、キャッシングを利用する必要があります。

家族カード

クレジットカード契約者の家族にもカードを発行してくれるサービスです。

家族カードで支払った分のポイントもすべて合算できるので、家族でポイントを効率よく貯められます。

また、個人として収入のない専業主婦でも審査が通りやすかったり、年会費も無料や安価になるなどのメリットがあります。

家族でポイントを貯めようと考えている人には、家族カードを発行しているカードを選択すると良いでしょう。

ETCカード

高速道路の料金支払いで利用するETCカードを発行しているクレジットカードがあります。

車をよく利用する人にはほしいサービスです。

年会費はクレジットカードとは別に掛かることが多いです。

電子マネー

SuicaやICOCAなどの交通系電子マネーや、楽天Edy、nanaco、WAON、iD、QUICPayなどの流通系電子マネーのいずれかがクレジットカードに付いているタイプもあります。

クレジットカード1枚で対応している電子マネーが利用できるので、別々にカードを持つ必要がありません。

また、通常、クレジットカードから電子マネーへのチャージでは、クレジットカードのポイントは貯まらないことが多いですが、電子マネー一体型のクレジットカードは、クレジットカードからのチャージでクレジットカードのポイントを貯められる場合もあり、効率的にポイントを貯めることができます。

EMVコンタクトレス(タッチ決済、NFC決済)

EMVコンタクトレスは、まだ日本では馴染みの薄い機能ですが、徐々に広まってきています。クレジットカードのタッチ決済です。

各国際ブランドでサービス名称が異なりますが、一番有名なのは、VISAが提供している「VISAタッチ」でしょうか?

それぞれ以下のサービス名で提供されています。

- VISA・・・VISAタッチ

- Mastercard・・・Mastercardコンタクトレス

- JCB・・・JCB Contactless

- American Express・・・American Express Contactless

- Diners Club・・・なし

- 銀聯・・・QuickPass

- DISCOVER・・・Contactless D-PAS

電子マネーのように、読取り機でかざすだけでクレジット決済ができるため、とても素早く簡単に決済ができます。

日本での普及は、まだこれからという感じですが、実は海外では広く普及しています。

カナダ、イタリア、オーストラリア、シンガポール、スペイン、イギリス、ニュージーランドでは、店頭でのカード決済の半分以上が、タッチ決済になっております。

海外旅行に行くときには便利な機能です。

EMVコンタクトレスについてはこちらに詳しく記載しています。

→VISAタッチとは?どこで使える?セキュリティは?使い方は?

みんなの憧れ?ステータス・特典

クレジットカードには、色々な特典がついている場合があります。

例えば、カード会社の提携店における購入で割引されたり、レジャー施設などの優待割引があったりなどです。

特典で有名なのは「空港ラウンジの無料利用」です。大抵ゴールド以上のクレジットカードであれば、空港ラウンジが無料で利用できます。

これらの特典内容はカードによって様々なので、調べてみると面白いと思います。

また、プラチナやブラックなどハイクラスのクレジットカードになるほど、この特典は充実してきます。

空港ラウンジも通常ではなく、VIPラウンジが無料で利用可能になったり、契約者に代わってレストランやホテル、航空機などの予約や手配をしてくれる「コンシェルジュサービス」などもあったりします。

一方で、年会費さえ払えば誰でもクレジットカードを発行できるというわけではなく、クレジットカードを発行するためには、信用情報による審査が行われます。

ゴールドやプラチナ、ブラックなどのハイクラスなクレジットカードを発行するためには、高い信用力が必要です。そのため、クレジットカードはステータス性も持つことになります。

おすすめのカード

長々とクレジットカードの特徴について説明してきました。

で、おすすめのクレジットカードはなに?と思う方もいると思いますが、先述の通り、人によって変わります。

しかし、そのような声に応えて、あえて一つ挙げるとすれば、「楽天カード」はおすすめの1つです。さまざなお得な点があり、多くの方に合うカードです。

楽天カードの特徴は、以下です。

- 年会費:永年無料

- 還元率:1%で楽天ポイントが貯まる

- 楽天市場でのお買い物:3%以上

(楽天市場の購入特典として1%以上、楽天カードとして2%)

- 楽天カード優待店舗:2%

- 楽天市場でのお買い物:3%以上

- 海外旅行傷害保険が付帯(ただし、利用付帯)

- 海外旅行時のWi-Fiルーターレンタルやレンタカー代などの優待割引有り

還元率1%以上というのは、クレジットカードとしては優秀な部類です。そのため、使う度にどんどん楽天ポイントが貯まっていきます。

しかも、楽天ポイントは楽天だけでなく、街中の店舗でも使えるため、とても使いやすいのも特徴です。

まとめ

- メインのクレジットカードは、使いやすさ、維持しやすさ、ポイントの貯まりやすさが大事

- 国際ブランドと年会費、付与ポイント・還元率を中心に検討をしていくのがおすすめ!

- 還元率が高い=良いクレジットカードではない!

- ポイントは出口戦略が重要。自分にとって貯めやすい・使いやすいポイントを貯めるべし。

- 付帯サービスや機能もあると便利!

→ANAマイルがザクザク貯まる還元率が高くてコスパ最強なクレジットカードはどれ?

→楽天ポイントを貯めるのに最適なクレジットカードを再検証!やっぱり楽天カード?

→Pontaが最も貯まるクレジットカードは?年会費無料で高還元なクレジットカードを徹底比較!最新版

→dポイントを効率的に貯められるクレジットカードは?おすすめは2枚のクレジットカードの併用!

→Tポイントが効率的に貯まるクレジットカードは?高還元カード5枚を徹底比較すると、あのカードが圧勝!

ディスカッション

コメント一覧

まだ、コメントがありません